column

コラム

column

column

令和4年 年末調整のポイント

令和4年 年末調整について

今年も早いもので年末調整の関係書類が税務署より届く時期となりました。

ここ数年の年末調整は、税制改正に伴い変更点も多数ありました。そのため年末調整のご担当者の方も、年末の繁忙期と重なり大変であったかと思われます。それに比べると今年は大きな改正点もなく比較的スケジュール管理がしやすいと思います。

令和4年度税制改正で住宅ローン控除期間の延長・控除適用基準の見直しが行われましたが、この影響は年末調整については令和5年分からとなります。

参考に住宅ローン減税主な改正点は、以下の通りです。

①控除率が1.0%→0.7%

②控除期間が新築13年間、中古住宅10年

③所得要件が合計所得金額3,000万円以下⇒2,000万円以下

④ローン控除の適用期限が4年間(令和4年~令和7年)延長

参考2 マイホームを持ったとき|国税庁

令和5年より海外に住む扶養親族の要件が厳しくなります

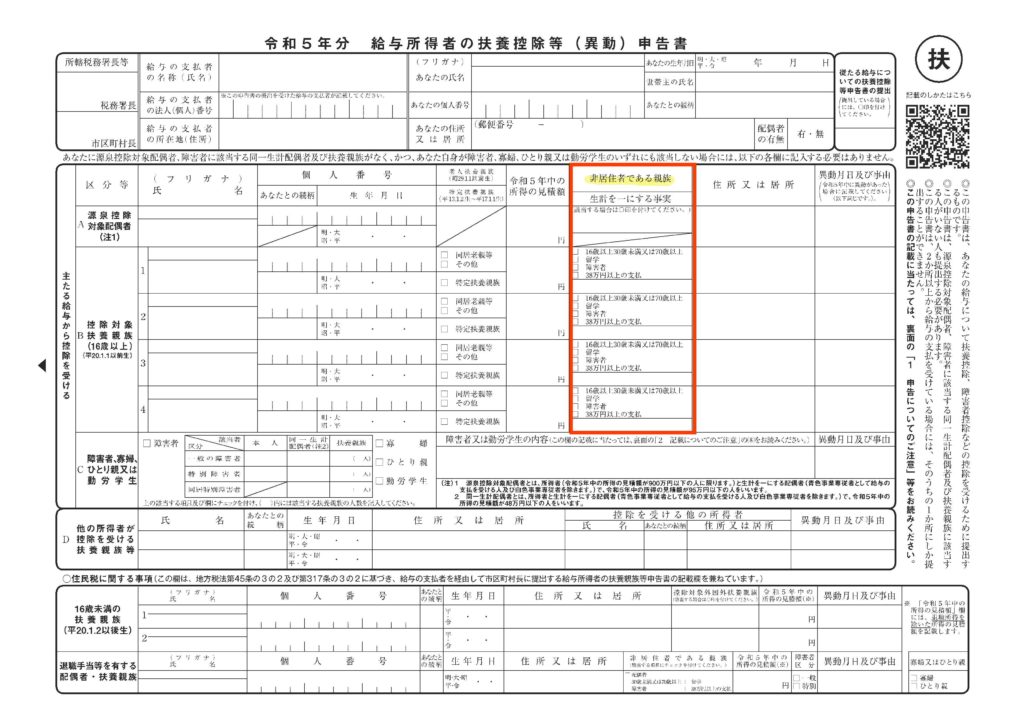

令和5年分の「扶養控除等(異動)申告書」の様式に変更があります。これは令和5年より【非居住者である扶養親族に係る扶養控除の適用要件】の改正に伴うものです。該当する従業員がいる場合は、要件確認を慎重に行って下さい。

30歳以上70歳未満の非居住者扶養親族は次の①~③のいずれかに該当することが必要です。

①留学目的で海外居住

②障害者

③生活費又は教育費に充てるための支払を38万円以上受けている。支払を証明する書類には金融機関の外国送金依頼書やクレジットカード利用明細書(家族カード)が該当します。クレジットカードの場合利用日が送金日となります。

年末調整電子化について

国が今後電子化を推奨しており、積極的に取り入れていくことも年末調整担当者の業務の効率化を図る上で重要であると思われます。国税庁もYouTubeで年調ソフトの使い方を詳しく説明しています。

参考 年末調整手続の電子化に関するパンフレットについて|国税庁 (nta.go.jp)

年末調整手続の電子化とは~電子化で効率化~ – YouTube(国税庁)

年調ソフトの使い方(控除申告書作成編)~電子化で効率化~ – YouTube(国税庁)

年調ソフトの使い方(基本設定編)~電子化で効率化~ – YouTube(国税庁)

導入についてのメリット

- 手書きが不要

- 転記・計算ミスが無くなり、年末調整担当者のチェックが不要

- 控除証明書紛失時の再発行が不要

- リモートワーク勤務の場合も提出が簡単に可能

- 事業所において紙での保管が不要

導入についてのデメリット

- 過渡期は、100%電子化対応とならず、従来の書面提出と混在し両方に対応する必要がある。(保険会社によってはデータ取得に対応していない場合もあり、また住宅ローン控除については平成30年以前取得分は未対応)

- スマホ、パソコン操作に不得手な方はどうしても一部書面提出が残る場合もあります。

スムーズに年末調整を行うために

毎年のことながら、年末調整担当者の方にとっては気が張り詰める業務です。早過ぎず・遅すぎずのタイミングで資料回収をいかにスムーズに行うかが重要となります。

特に毎年提出の遅い方、控除明細書を失くしてしまう方には声掛けするなどのフォローが有効な場合があります。(大人数の場合は難しいですが)

年末の繁忙期となりますが、頑張って乗り切りましょう。